SELIC VS IPCA: o duelo do ano analisado pela ótica da econometria

Por Daniel Christian Henrique e Ivan Aune de Aguiar Filho (bolsista de extensão Probolsas)

O tema que mais se discute nos últimos seis meses na área econômica é a elaboração do Arcabouço Fiscal pelo governo federal, com sua posterior aprovação ou não pelo congresso e senado (a ser votada nesta última instância semana que vem). Não há como não tratar deste assunto na área econômica de qualquer setor público ou privado, pois afeta diretamente suas finanças. Como? Esse é o debate: os economistas se debruçam em simulações para entender se realmente a aprovação de um regramento mais rigoroso do orçamento público irá possibilitar a redução da taxa básica de juros da economia nacional pelo Banco Central, nossa velha conhecida Taxa Selic. Atualmente, a dita cuja contabiliza o maior percentual do mundo, nos já conhecidos 13,75% ao ano - que vem se mantendo nas últimas reuniões do Copom.

Com possíveis futuras reduções da Selic, estimular-se-ia mais financiamentos tanto por pessoas físicas como jurídicas, gerando mais investimentos, mais empregos, mais renda, mais compras, enfim.... a roda da economia gira. Mas até que ponto sem que se perca o controle inflacionário? Importante lembrar que em condições de inflações altas, os que mais perdem recursos e empregos são os mais pobres. Portanto, o problema não é dos mais fáceis...

O GPFA, a fim de manter sua constante imparcialidade nas análises, discorrerá brevemente a posição dos dois lados em "conflito": Banco Central x Governo Federal, para depois analisar econometricamente os dados.

1 - A visão do BC. A inflação mundial que assolou o mundo recentemente não pegou o Banco Central do Brasil de surpresa, já "calejado" com inflações altíssimas e suas consequências há décadas atrás. Antecipou-se nos apertos monetários sobre a Selic, tornando a inflação brasileira uma das mais baixas do mundo, menores até mesmo na comparação a vários países desenvolvidos que atrasaram demais seus apertos frente falta de habilidade que ainda têm com a novidade que é a inflação em suas pautas de discussões.

2 - A ótica do Governo Federal. Por outro lado, o ministério da economia não acha necessário um inflação baixíssima, tão de "primeiro mundo", às custas de baixos investimentos (ocasionados pelos altos custos de financiamentos bancários à taxa de 13,75% como parâmetro) e consequentemente de baixa geração de empregos, que poderiam ser maiores somente com um ou dois pontos percentuais a mais de inflação anual. Ademais, indicam que a permanência deste percentual tão alto de juros, leva à uma quebradeira sistêmica do empresariado ao longo dos anos.

Eis aí o problema. O que fazer?

Certeza absoluta de qual é o melhor caminho a seguir, provavelmente ninguém tem. Mas analisar os dados do passado e tentar projetar o futuro é um serviço à população ao qual a econometria se propõe. Cabe lembrar, todavia, que o BC ainda é independente do governo federal, sendo de conhecimento comum que não há uma chave que liga diretamente as mudanças na Selic a alterações nas taxas de inflação e consequentemente também a uma eventual elevação do PIB nacional. Porém, essa possível relação é esperada (até mesmo confirmado por ambos os lados recentemente em francas conversas que estão em andamento) se um adequado arcabouço fiscal for desenhado.

Outro ponto de comum acordo entre economistas é que há um ATRASO TEMPORAL nessa relação entre redução da Selic e aumento da inflação, seguido por elevações do PIB. A direção do BC argumenta que pode levar mais de um ano para a Selic reduzir com um adequado arcabouço fiscal aprovado, mas parlamentares pró-governo insistem que é um tempo longo demais e até lá, a "vaca foi pro brejo" em milhares de negócios... pois até isso chegar no crescimento da economia, o tempo seria ainda mais longo.

O que se sabe é que reduções na atual taxa Selic não acarretariam em instantâneos aumentos dos investimentos e nem imediata impacto na inflação. Alguns meses são esperados para a economia responder. Mas quantos meses? Seria aceitável esse tempo para ambas as partes?

Este estudo, portanto, pretende analisar o impacto temporal que uma redução na Taxa Selic pode ocasionar nos possíveis aumentos inflacionários e de elevações do PIB nacional

Outras relações adjacentes foram testadas para complementar as análises propostas. Para efetivação dos objetivos, foi desenvolvido um Vetor Autorregressivo (VAR) entre as seguintes séries temporais, coletadas entre o período de maio de 2000 e maio de 2023:

- Taxa Selic - Meta (Banco Central)

- IPCA (Índice de Preço ao Consumidor Amplo - IBGE)

- PIB (Produto Interno Bruto - IBGE)

As três séries temporais passaram por diferenciação para obtenção de uma estacionariedade com p-value 0,01 no teste ADF (Augmented Dickey-Fuller), conforme disposto no gráfico a seguir:

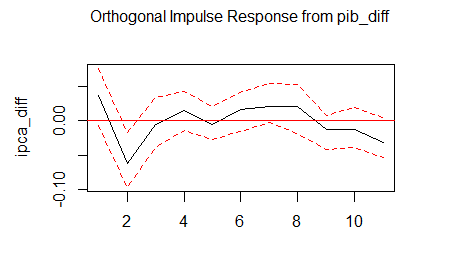

Pelo fato do objetivo central deste estudo se amparar em possíveis reduções da Selic, o primeiro passo das análises foi a realização dos tratamentos nos dados para aplicação de choques negativos de 1 desvio-padrão no resíduo da equação preditiva da Taxa Selic - a fim de constatar aumentos ou não nos resultados da equação preditiva do IPCA pela ferramenta FIR (Função Impulso-Resposta). Para averiguação do impacto do PIB sob o IPCA, aplicou-se choques positivos de 1 desvio-padrão no resíduo da equação do PIB, intentando visualizar quais impactos um crescimento da economia nacional geraria nos resultados na equação do IPCA.

Os testes de atrasos temporais (lags) possibilitaram duas vertentes de análise: curto prazo, considerando apenas a última reunião do COPOM e médio prazo, considerando neste caso todas as reuniões do COPOM dos últimos dois anos (realizadas a cada 45 dias para definição da atualização ou não da Taxa Selic).

Com valores máximos de 1 lag, ou seja, 1 mês de atraso, obteve-se aprovações nos testes de atraso e causalidade. Na consideração de atrasos máximos configurados para até 24 meses, obteve também uma ótima aprovação para 12 meses de atraso e nas causalidades - a seguir explicados.

Inflação IPCA e a última reunião do Copom

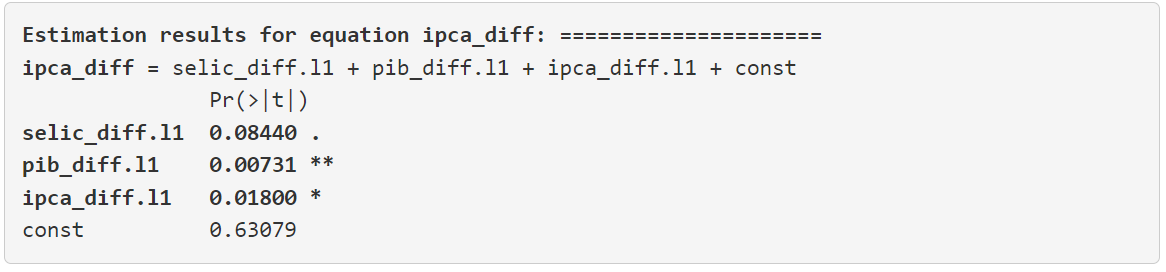

A adequação da equação preditiva do IPCA considerando apenas a última reunião do Copom (inserindo apenas os dados das séries relacionadas ao mês anterior como atraso) foi aprovado nos testes de lags (AIC, HQ, SC e FPE):

A equação, os resultados dos seus coeficientes, assim como dos testes de causalidade e Funções Impulso-Resposta (FIR) obtidos foram:

p-value Granger Causality IPCA (Y) ~ Selic (X) = 0,0985

p-value Granger Causality IPCA (Y) ~ PIB (X) = 0,0833

p-value Granger Causality PIB (Y) ~ IPCA(X) = 0,2576

Conclusões:

- A inflação do atual mês mensurada pelo IPCA sofre impactos das variações da Selic definidas na última reunião do Copom;

- A inflação do atual mês mensurada pelo IPCA sofre impactos da variação do PIB do mês anterior. Porém, o inverso não acontece: o PIB atual não se altera com mudanças da taxa do IPCA ocorridas somente há um mês atrás.

- A variação do IPCA do mês anterior impacta no próprio IPCA do mês atual;

- Uma redução na Taxa Selic (choque negativo) pelo Banco Central ocasiona elevações do IPCA por até seis meses futuros, estabilizando em seguida. O contrário, por consequência, é verdadeiro: um choque positivo simulando um aumento da Taxa Selic, gera reduções inflacionárias medidas pelo IPCA no mesmo período temporal.

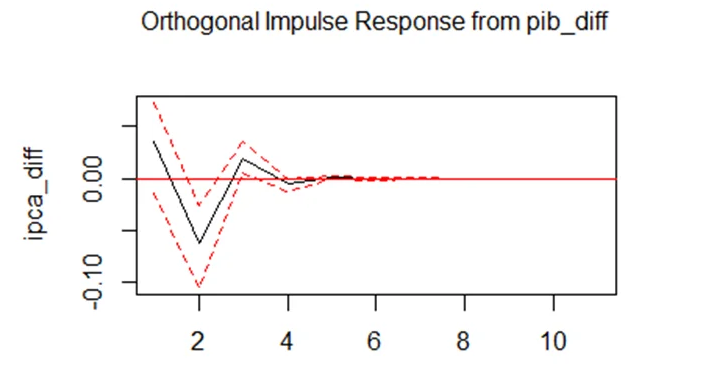

- Uma elevação no PIB nacional no mês atual (choque positivo), relaciona-se a uma queda na taxa de inflação (IPCA) por até três meses, estabilizando em seguida.

Inflação IPCA e as reuniões do Copom nos últimos 12 meses

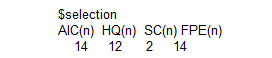

Os testes de longitude máxima, considerando os últimos dois anos de reuniões do Copom, apontou a pertinência de uso somente com 14, 12 ou 2 meses de atrasos mensais nas relações causais.

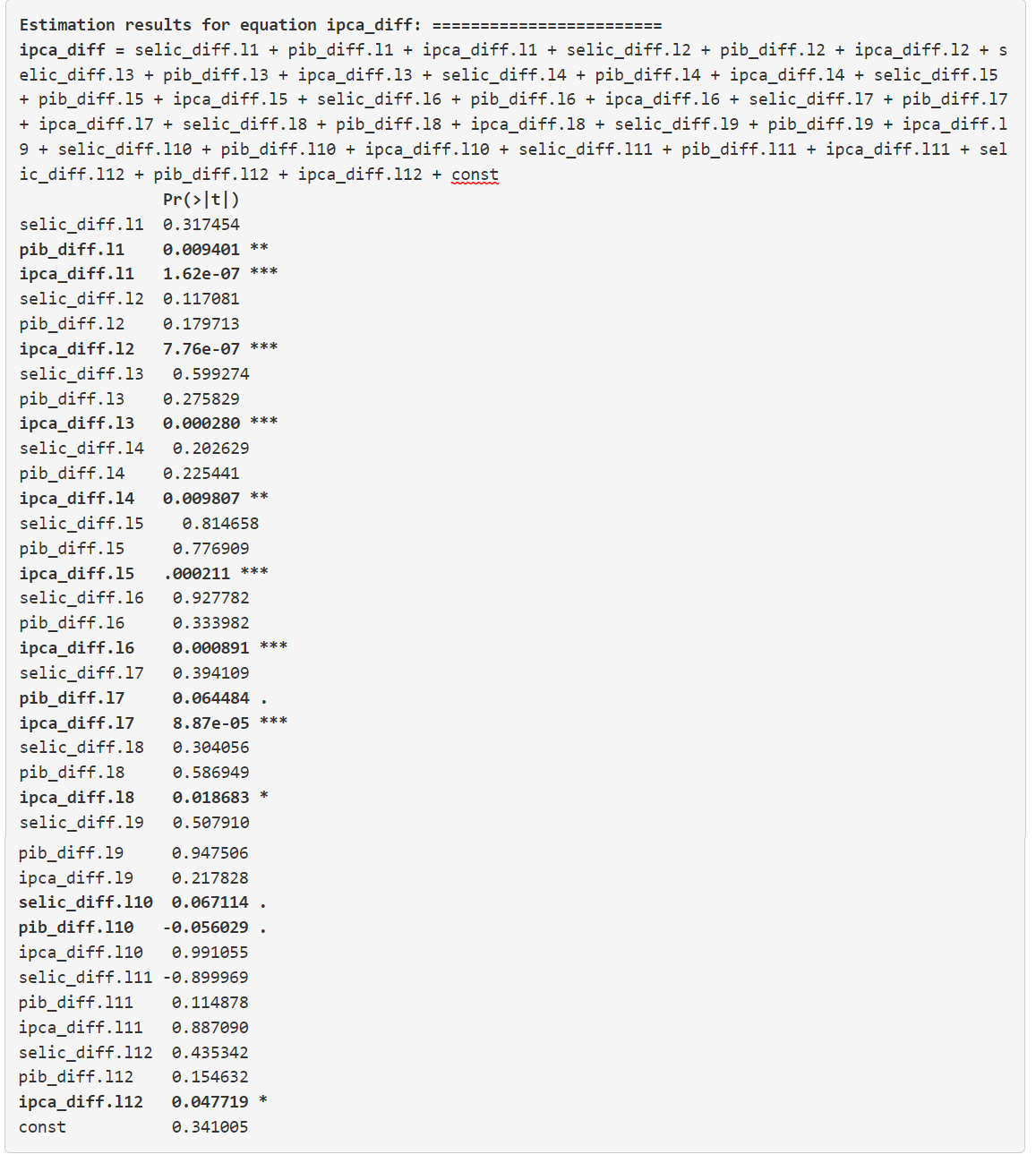

Após diversos testes com todos lags indicados, os resultados que incorreram em impactos significativos foram com 12 meses de atraso. Em um ano, ocorrem 8 reuniões do Copom para definições de alteração ou na da Taxa Selic. Finalmente, a equação preditiva do IPCA, os resultados de aprovação ou não dos seus coeficientes, assim como dos testes de causalidade e Funções Impulso-Resposta obtidos foram:

p-value Granger Causality IPCA (Y) ~ Selic (X) = 0,09842

p-value Granger Causality IPCA (Y) ~ PIB (X) = 0,1493

Obs: apesar da causalidade de granger entre PIB (X) e IPCA (Y) ter sido reprovada, houve uma boa aproximação à aprovação por seu p-value, assim como 3 defasagens dos coeficientes do PIB aprovadas (1, 7 e 10 lags) na equação do VAR. Portanto, optou-se pela manutenção desta análise.

p-value Granger Causality PIB (Y) ~ IPCA(X) = 0,652

O sentido contrário, todavia, não pôde ser inspecionado, conforme visto acima na forte reprovação do p-value da causalidade que o IPCA ocasiona no PIB.

Conclusões:

- A inflação do atual mês mensurada pelo IPCA sofre impactos das variações da Selic definidas nas reuniões do Copom dos últimos 12 meses (um ano);

- A inflação do atual mês mensurada pelo IPCA sofre impactos das variações do PIB dos últimos 12 meses. Porém, o inverso não acontece: o PIB atual não se altera com mudanças da taxa do IPCA ocorridas nos últimos 12 meses. Obs: apesar de não ser contatado essa relação direta, alterações na inflação impactam diversos segmentos produtivos, que por sua vez podem impactar a economia nacional. Essa relação pode ter diversos trâmites indiretos até se chegar ao PIB, mas não abordados neste estudo.

- As variações do IPCA dos últimos 12 meses impactam no próprio IPCA do mês atual;

- Uma redução na Taxa Selic (choque negativo) pelo Banco Central ocasiona elevações do IPCA por até nove meses futuros, estabilizando em seguida. O contrário, por consequência, é verdadeiro: um choque positivo simulando um aumento da Taxa Selic, gera reduções do IPCA no mesmo período temporal.

- Uma elevação no PIB nacional no último mês (choque positivo), relaciona-se a uma queda na taxa de inflação (IPCA) por até três meses, estabilizando em seguida.

Referências: Banco Central (a), Banco Central (b), IBGE (a), IBGE (b)

Como citar este informativo? (padrão ABNT)

HENRIQUE, Daniel Christian; AGUIAR-FILHO, Ivan Aune. SELIC vs IPCA: o duelo do ano analisado pela ótica da econometria. 2023. Desenvolvido por GPFA - Grupo de Pesquisa em Finanças Analíticas. Disponível em: https://www.gpfa.com.br/informes/selic-x-ipca. Acesso em: (data de seu acesso ao site).