Projeções do preço médio do leite para o Brasil e Santa Catarina: um comparativo entre os modelos de Rede Neural, Arima e Holt-Winters

Por João Carlos Prats Ramos (bolsista Probolsas) e Daniel Christian Henrique

A cadeia produtiva do leite é um setor de grande importância econômica para o Brasil. Hoje o país é o terceiro maior produtor mundial de leite do mundo ao registrar uma produção anual de 34 bilhões de litros por ano e gerando oportunidades de emprego para 4 milhões de pessoas, segundo o Ministério da Agricultura (MAPA, 2022). Por outro lado, esta produção está cada vez mais concentrada em grandes produtores, decorrida a falta de capacidade de investimentos pelos pequenos diante dos caros avanços tecnológicos (CANAL RURAL, 2022)

Santa Catarina é um dos estados de destaque do país na produção leiteira, contabilizando a quarta maior produção do Brasil: cerca 3 bilhões de litros por ano, sendo a terceira maior cadeia produtiva do estado, sendo superada somente pela produção de aves e suínos. O oeste catarinense, por sua vez, aglutina 75% da produção estadual do leite. Apesar do forte indicativo de produção, o estado está incluso na concentração da produção do leite também, pois em 1990 o estado detinha 75 mil produtores de leite, mas alcança apenas 25 mil em 2022 (CANAL RURAL, 2022)

Neste ano de 2022, observou-se a elevação da inflação em âmbito mundial. No Brasil não foi diferente, apesar dos três últimos meses de deflação, que esteve quase exclusivamente relacionada à drástica redução dos preços dos combustíveis por decretos parlamentares. Os segmentos de alimentos e bebidas pouco modificou neste período (DIEESE, 2022a, 2022b, 2022c).

Recentemente houve uma grande instabilidade no preço do leite, somente neste ano, o valor para aquisição da bebida somou uma alta de 60% (EMBRAPA, 2022), sendo um dos principais responsáveis pelas elevações inflacionárias do setor de alimentos e bebidas - como é possível observar-se no gráfico a seguir (CEPEA/ESALQ/USP, 2022):

Esta drástica elevação pode ser vinculada aos seguintes fatores, segundo a Embrapa (2022): (1) Período de entressafra nos meses de inverno (com menos pastos, consequentemente); (2) Guerra na Ucrânia: gerou a elevação dos preços dos fertilizantes, combustíveis e demais commodities agrícolas, encarecendo também a produção de leite; (3) Covid-19: desorganizou mundialmente a produção e encareceu a produção de leite também

Porém, houve regresso da forte elevação e uma queda de 37,6% do preço em setembro no comparativo a agosto. As principais razões foram atribuídas, também pela Embrapa, a (1) devido a chegada da primavera no hemisfério sul, iniciando pelos estados do sul do país; (2) melhores preços pagos ao produtor frente a menor oferta, levando-os a investir mais na alimentação dos rebanhos, gerando aumento da produtividade de leite; (3) aumento das importações (63% maior em agosto no comparativo a julho); (4) redução da demanda pelos consumidores devido a perda do poder aquisitivo pela população frente as altas inflacionárias. Há projeções de outras quedas nos próximos meses decorrido ao aumento da produção no Sudoeste e Centro-Oeste.

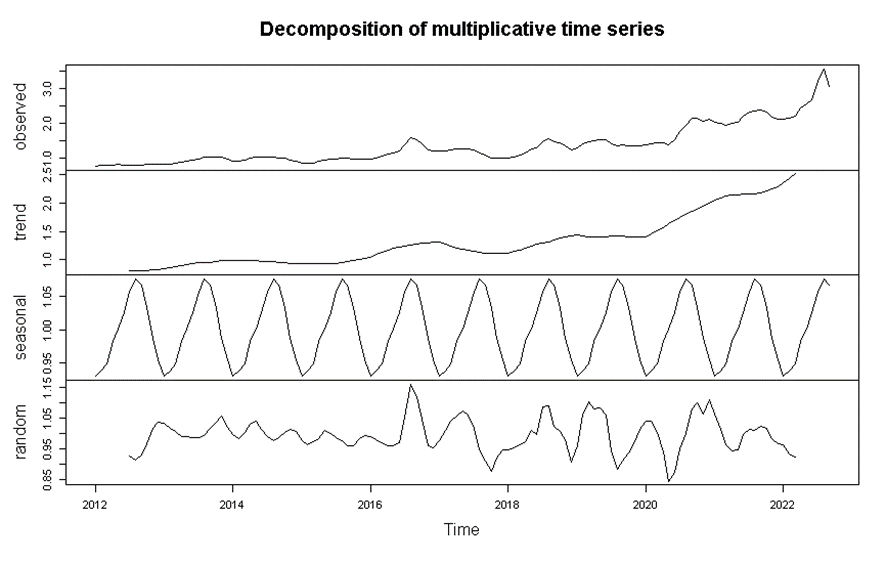

Portanto, o fator sazonal é um forte influenciador no preço do leite, que vêm a se somar a diversos outros, como visto, decorrido de problemas sanitários, econômicos ou mesmo sociais. A decomposição da série do preço do leite no Brasil, visto a seguir, expõe claramente sua sazonalidade e tendência dos últimos meses:

Frente ao exposto, foram propostos quatro modelos estatísticos para realizar a previsão do preço médio do leite ao produtor (R$/Litro) para os próximos doze meses no Brasil e no estado de Santa Catarina: Arima, Holt-Winters Aditivo / Multiplicativo e Rede Neural. Ambas as séries temporais foram coletadas e organizadas para o período entre janeiro de 2012 a setembro de 2022, coletadas no CEPEA/ESALQ/USP (2022).

1 - Previsão do Preço Médio do Leite ao Produtor no Brasil

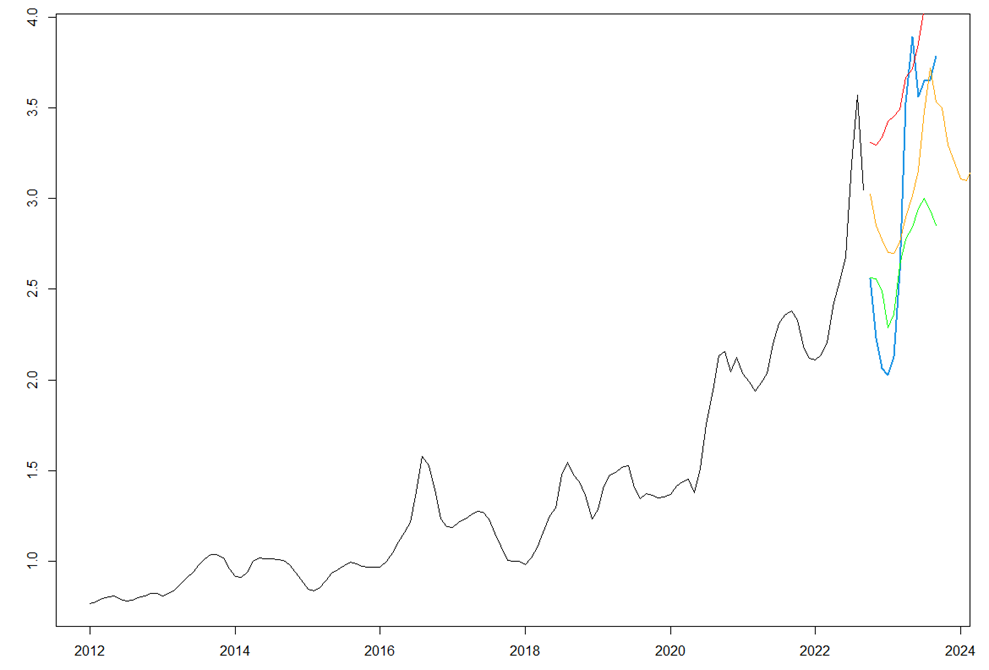

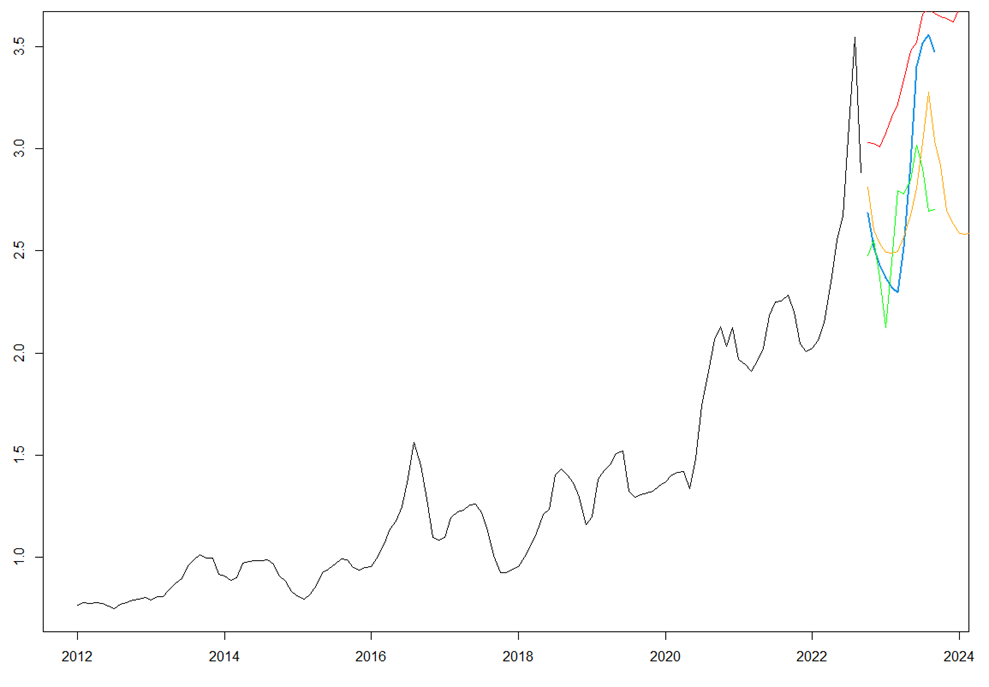

O gráfico final com a previsão dos preços médio do leite no Brasil pelos próximos 12 meses abordando quatro modelos preditivos estão expostos a seguir:

Legenda: Azul = projeção Rede Neural; Vermelho = Projeção Holt-Winter Aditivo; Laranja = projeção Holt-Winter Multiplicativo; Verde = projeção Arima

Como análise inicial, é perceptível a visualização de distinções claras entre os parâmetros dos modelos para as projeções. Qual seria a melhor? Responderemos pela acuracidade das medidas de erro dos resíduos.

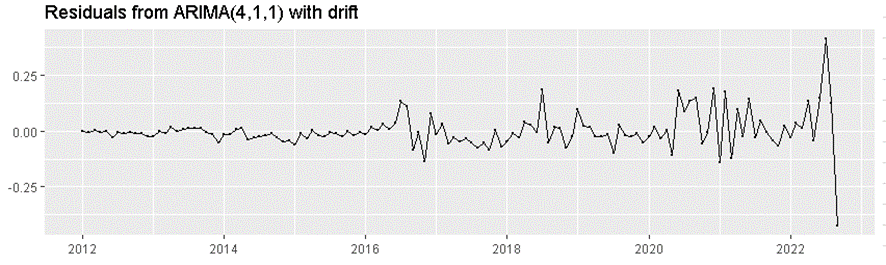

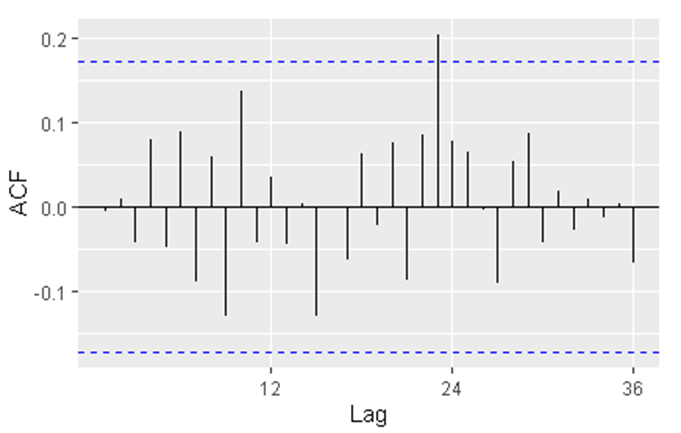

1.1 - Modelo Arima (4,1,1) with drift.

Em consideração ao melhor modelo ARIMA encontrado, a série de preços do Brasil pode ser explicada pelos seus 4 valores mensais passados (p), com 1 diferenciação (d), sendo que seus dados mensais podem ser explicados pelo erro de seu valor anterior (q). Neste modelo não foi reconhecido como oportuno o ingresso da parte sazonal (ou seja, um modelo SARIMA). Seus resíduos também se mostraram estacionários e sem autocorrelação (teste ACF) que inviabilizassem o uso do modelo, conforme visto nos gráficos a seguir:

1.2 - Holt-Winters Multiplicativo

Os parâmetros de suavização do modelo HW Multiplicativo encontrado foram:

alpha = 0.9984

beta = 0.0578

gamma = 7e-04

Portanto, pode ser observado um alto valor de alpha, quase se aproximando de 1,0, denotando que foi atribuído forte peso aos últimos meses na projeção. Isto é facilmente entendido ao verificar-se a extensa tendência de alta que se configurou nos meses de 2022.

1.3 - Holt-Winters Aditivo

Por sua vez, os parâmetros de suavização do modelo HW Aditivo encontrado são os vistos a seguir:

alpha = 0.3381

beta = 0.0423

gamma = 1e-04

Nota-se que pela opção aditiva, o modelo HW oferta um baixo valor em seu alpha aos dados mais recentes, priorizando dados mais passados.

1.4 - Rede Neural (4-2-1)

Neste modelo, identificou-se o p = 4 (Dimensão de incorporação para séries temporais não sazonais), P = 2 (nº de lags sazonais) e size = 1 (nº de nós na camada oculta).

1.5 - Resumo dos modelos de acuracidade e comparativo de projeções

| Modelo | RMSE | MAE | MAPE | MASE |

| ARIMA | 0.08097728 | 0.04834734 | 3.130688 | 0.1949879 |

| HW Mult. | 0.09157417 | 0.06376585 | 5.094736 | 0.2571718 |

| HW Aditivo | 0.1438881 | 0.1056586 | 7.815527 | 0.4261281 |

| Rede Neural | 0.05955884 | 0.04045896 | 2.742993 | 0.1631736 |

| COMPARATIVO DE PROJEÇÕES | |||||

| ARIMA | REDE NEURAL | ||||

| 2022 | outubro | R$ 2,56 | 2022 | outubro | R$ 2,56 |

| novembro | R$ 2,56 | novembro | R$ 2,23 | ||

| dezembro | R$ 2,49 | dezembro | R$ 2,06 | ||

| 2023 | janeiro | R$ 2,28 | 2023 | janeiro | R$ 2,03 |

| fevereiro | R$ 2,36 | fevereiro | R$ 2,13 | ||

| março | R$ 2,63 | março | R$ 2,60 | ||

| abril | R$ 2,78 | abril | R$ 2,53 | ||

| maio | R$ 2,84 | maio | R$ 3,90 | ||

| junho | R$ 2,94 | junho | R$ 3,56 | ||

| julho | R$ 3,00 | julho | R$ 3,65 | ||

| agosto | R$ 2,94 | agosto | R$ 3,66 | ||

| setembro | R$ 2,85 | setembro | R$ 3,79 | ||

1.6 - Conclusões:

- Portanto, conclui-se que a melhor projeção para os próximos 12 meses para o preço médio do leite no Brasil seria com abordagens do modelo de Rede Neural. Este obteve o melhor resultado nos 4 testes.

- Cabe a ressalva, todavia, que o modelo ARIMA foi o único que obteve testes que se aproximou muito dos resultados da rede neural nos testes MAE, MAPE e MASE, principalmente – podendo vir a ser uma opção de projeção – o qual denota valores bem mais conservadores nas baixas e altas futuras dos preços médios do leite. Neste caso, poderia ser uma abordagem de projeção para um cenário com menor volatilidade no economia nacional/mundial.

- Ambos modelos percorreram os períodos de sazonalidade do preço do leite, mantendo a baixa dos preços até o mês de janeiro de 2023, conforme todo histórico anterior, e retomando sua alta em sequência no mês de fevereiro

- O modelo de Rede Neural foi mais acentuado na sazonalidade, com preço médio 12,31% menor projetado em janeiro de 2023 em relação ao preço da projeção do modelo Arima no momento em que a cotação toca a sua linha de resistência para reingressar em fevereiro em novo período de alta.

- A projeção da Rede Neural permanece em alta até maio de 2023, reingressando em nova fase de projeções de baixas da commodity; a projeção Arima mantém sua alta até julho, para depois retomar projeções de baixa. Na observação do histórico a sazonalidade pertinente ao início das baixas dos preços variam entre julho e novembro, portanto o Arima se aproximou mais da realidade neste quesito.

- O preço médio do leite projetado para julho pelo modelo Arima é 21% superior à projeção do modelo de rede neural para agosto

2 - Previsão do Preço Médio do Leite ao Produtor em Santa Catarina

O gráfico final com a previsão dos preços médio do leite ao produtor em Santa Catarina pelos próximos 12 meses abordando quatro modelos preditivos estão expostos a seguir:

Legenda: Azul = projeção Rede Neural; Vermelho = Projeção Holt-Winter Aditivo; Laranja = projeção Holt-Winter Multiplicativo; Verde = projeção Arima

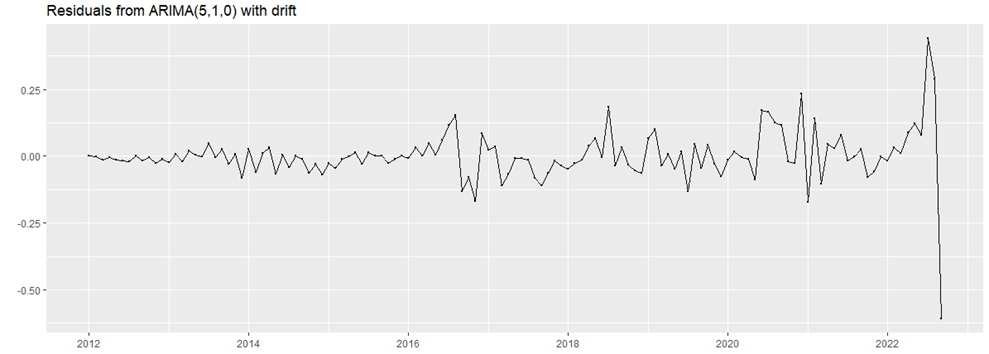

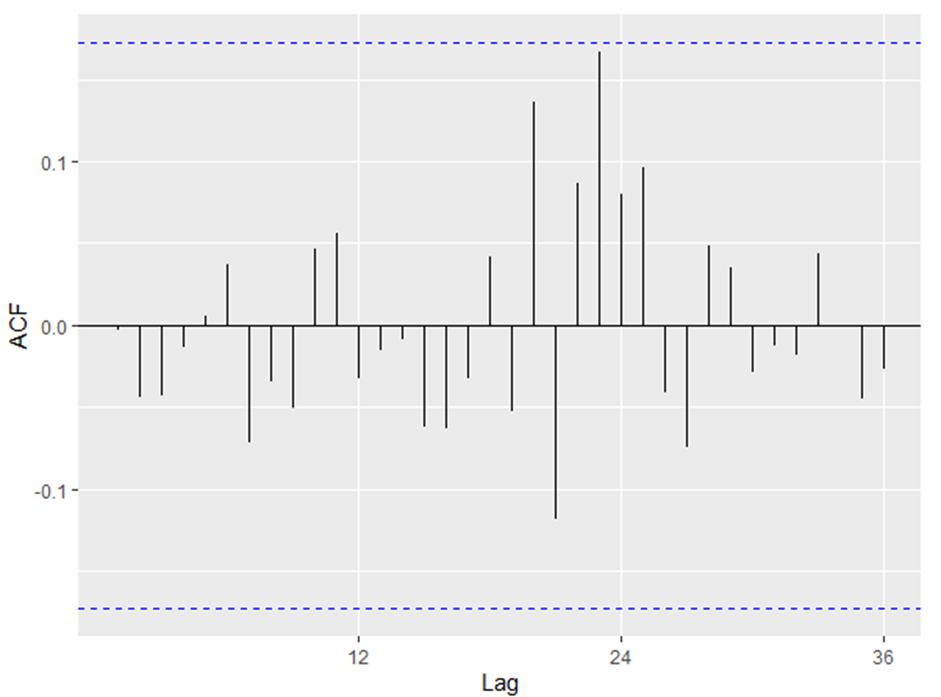

2.1 - Arima (5,1,0) with drift.

Quanto ao modelo ARIMA encontrado, a série de preços do Brasil pode ser explicada pelos seus 5 valores mensais passados (p), com 1 diferenciação (d), sendo que seus dados mensais não podem ser explicados pelos erros de seus valores anteriores (q). Novamente, neste modelo não foi reconhecido como oportuno o ingresso da parte sazonal (ou seja, um modelo SARIMA). Resíduos estacionários e sem autocorrelação (teste ACF) mais expressiva, conforme visto nos gráficos a seguir:

2.2 - Holt-Winters Multiplicativo

Os parâmetros de suavização do modelo HW Multiplicativo encontrado foram:

alpha = 0.8811

beta = 1e-04

gamma = 0.0014

Assim como ocorreu para este modelo para os preços médios do leite no Brasil, em SC também foi ofertado maior peso aos valores de preços mais recentes, porém de forma menos acentuada, com alpha = 0,88.

2.3 - Holt-Winters Aditivo

Parâmetros de amortecimento.

alpha = 0.4759

beta = 0.0255

gamma = 0.002

Novamente, segue o padrão de amortecimento dos preços médios do Brasil, ofertando agora peso maior para dados mais passados, mas em SC amortecimento menor, com alpha = 0,47.

2,4 - Rede Neural (4-2-1)

Idêntico o modelo SC com BR. Encontrou-se um p = 4 (Dimensão de incorporação para séries temporais não sazonais), P = 2 (nº de lags sazonais) e size = 1 (nº de nós na camada oculta).

2.5 - Acuracidade dos modelos e comparativo de projeções

| Modelo | RMSE | MAE | MAPE | MASE |

| ARIMA | 0.09629 | 0.05554198 | 3.773262 | 0.2301602 |

| HW Mult. | 0.09544908 | 0.06622345 | 5.041962 | 0.2744231 |

| HW Aditivo | 0.1411771 | 0.1040518 | 8.464072 | 0.43118 |

| Rede Neural | 0.08013129 | 0.05231241 | 3.563385 | 0.2167772 |

COMPARATIVO DE PROJEÇÕES | |||||

ARIMA | REDE NEURAL | ||||

| 2022 | outubro | R$ 2,47 | 2022 | outubro | 2,69 |

| novembro | R$ 2,55 | novembro | 2,52 | ||

| dezembro | R$ 2,36 | dezembro | 2,43 | ||

| 2023 | janeiro | R$ 2,12 | 2023 | janeiro | 2,37 |

| fevereiro | R$ 2,45 | fevereiro | 2,32 | ||

| março | R$ 2,79 | março | 2,30 | ||

| abril | R$ 2,78 | abril | 2,52 | ||

| maio | R$ 2,84 | maio | 2,93 | ||

| junho | R$ 3,02 | junho | 3,40 | ||

| julho | R$ 2,90 | julho | 3,52 | ||

| agosto | R$ 2,69 | agosto | 3,56 | ||

| setembro | R$ 2,70 | setembro | 3,48 | ||

2.6 - Conclusões

- Portanto, conclui-se que a melhor projeção para os próximos 12 meses para o preço médio do leite no estado de Santa Catarina é também pelo modelo de Rede Neural. Foi o melhor resultado nos 4 testes.

- O modelo ARIMA foi, também em Santa Catarina, o que incorreu em testes com valores muito próximos ao da Rede Neural (praticamente empatando no MAE). Portanto, podendo vir a ser uma opção de projeção. Desta vez, por outro lado, os valores na resistência da baixa foram relativamente equivalentes.

- Ambos modelos percorreram os períodos de sazonalidade do preço do leite, mas com o modelo ARIMA mantendo a baixa até o mês de janeiro de 2023, enquanto o modelo de rede neural manteve a baixa até março.

- O modelo Arima foi um pouco mais acentuado na sazonalidade (invertendo a situação ocorrida nos preços médios do Brasil), com preço médio 8,49% menor projetado em janeiro de 2023 em relação ao preço da projeção do modelo de Rede Neural em março.

- A projeção da Rede Neural permanece em alta até agosto de 2023, reingressando em nova fase de projeções de baixas da commodity; a projeção Arima mantém sua alta até junho, para depois retomar projeções de baixa. Na observação do histórico a sazonalidade pertinente ao início das baixas de preço em Santa Catarina, alternam entre julho e novembro, portanto ambos estão pertinentes.

- O preço médio do leite projetado para agosto pelo modelo de Rede Neural é 18,9% superior à projeção do modelo ARIMA para o mês de junho

Referências:

CEPEA/ESALQ/USP. LEITE AO PRODUTOR CEPEA/ESALQ (R$/LITRO) - LÍQUIDO (2022)

CANAL RURAL. Cresce a concentração na produção de leite em Santa Catarina (2022)

EMBRAPA. Leite e derivados registram queda de preços no mercado (2022)

DIEESE. Custo da cesta aumentou em nove capitais (2022a).

DIEESE. Preços dos produtosIn natura reduzem custo da cesta (2022b).

DIEESE. Custo da cesta básica diminuiu em 16 capitais (2022c)

MAPA. Ministério da Agricultura, Pecuária e Abastecimento (2022)

FREEPIK. Vetores, Fotos de arquivo e downloads PSD grátis (2022)